GoldMoney的创始人和CEO,著名黄金分析师 James Turk近日从一张图表中给出了未来12个月金价会翻番的结论。

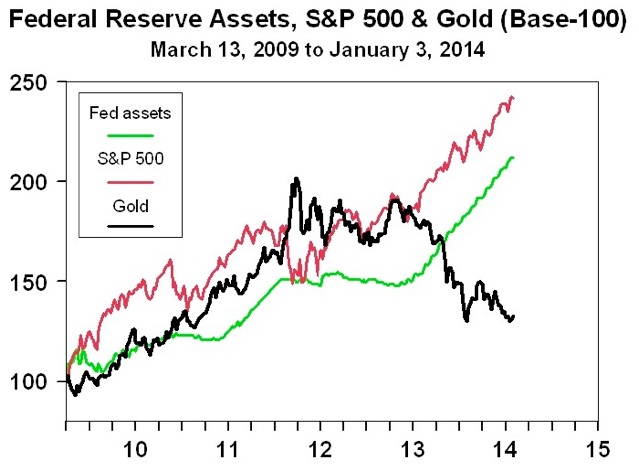

绿色:为美联储资产 红色:标普500指数 黑色:金价

Turk认为,从这张图表中可以看出在西方国家开始干预并且大幅操控黄金市场前,金价和标普500指数追随美联储的资产负债表已经有很多年了。并且很明显的是,他们对金价的操控是不能持续的,但短期来看仍然影响巨大。

2009年三月美联储宣布增加1万亿美元购买资产,标普500指数从当时的低点开始持续上涨。

在这样的资产购买下,美联储将债务转化成了美元,也就是所谓的“债务货币化”。Turk认为,事实上美联储除了印钞什么也没做。而印钞意味着美联储在扩大自己的资产负债表。最终货币宽松的结果就是美联储的资产从2008年9月的8800亿美元涨到了2011年7月的2.86万亿美元。随后美联储有所停止,因此在2013年1月这个数字下降到2.81万亿美元。

Turk称,正是让他思索,为什么美联储会暂停扩大自己的资产负债表呢?将债券转化成美元正是美联储做的,尤其是当银行处在困难中,或者经济没有如预期的发展时。

然而,美联储的从2009年3月到2011年7月所做的并没有对美国经济产生什么太大的影响。失业率仍然很高,个人收入和零售数字则停滞不前,等等。

不过股票市场和黄金却受影响大涨,两者价格都在2011年达到创纪录的高度。但同样,两者在此后的2012年都没有再升高,因为美联储停止了扩大它的资产负债表。

Turk认为,这综合起来看就是股市没有因为经济好转而从雷曼倒闭后的低点中回升,美联储投入的资金最终都进了股市。而黄金在货币宽松的环境中则凸显出避险保值功能,价格大涨。

Turk称他本预计美联储会继续扩大资产负债表也就意味着金价会在2013年上涨,然而最终发生的却是金价和美联储资产负债表总量的相关性被打破,但Turk认为这并不代表黄金的基本面发生了改变。

黄金的基本属性在过去几年都没有发生变化,它5000年来就一直被用作钱,过去12个月也没有对此发生重大改变。黄金仍然是钱,但政策制定者却在想方设法将黄金从流通货币中剔除。

因此,今天大部分黄金都被储藏着,Turk认为这些黄金都被作为存款放着。并且他认为没有必要再去拯救国家货币,因为低利率意味着存钱利率无法抵消存钱的风险。

Turk认为金价在接下去的一年会有很大上涨,尽管美联储把每月购买债券的规模缩减成了750亿美元,但它会继续扩大自己的资产负债表,一年后总量会达到5万亿美元。而要把相关性恢复到常态,金价要在未来12个月里翻番。

相关资料:

1,黄金T+D 和 纸黄金 交易的比较

2,黄金T+D 与 黄金期货 交易的比较

3,黄金“T+D”规定

4,黄金T+D介绍

5,黄金T+D在线预约开户

6,黄金T+D在线问答

|